时间:2018-10-29 17:14:59来源:系统之家

光阴荏苒,日月如梭,雷先生与董小姐的五年之约就要到期。妙的是2018年小米、格力营收相当接近,只有等到年报披露才能见分晓。

未来半年,小米、格力的输赢将受到越来越多关注。就在10月25日的MIX 3发布会上,雷军称小米手机出货量突破1亿部,令许多人看好小米。

赌博是非法的,双方可共同设立一个公益基金,输家比赢家多出10亿就是了。不打不相识,或许会成为一段佳话。

胜负只在一线间

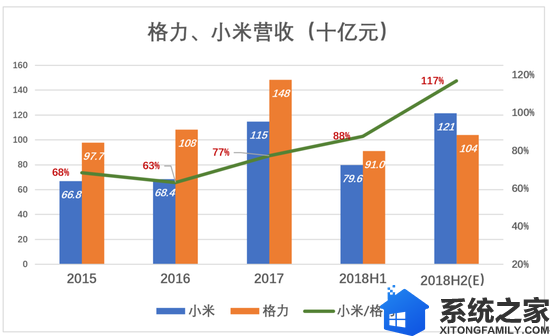

2015年、2016年,小米营收分别相当于格力的68%和63%,赶超的希望看似渺茫。2017年小米突然发力,营收达1146.2亿,相当于格力的77%。

2018年H1,小米、格力营收分别为796.5亿和909.8亿,小米已追至格力的88%。两家上半年营收增速分别为75.4%和31.5%。

按照此趋势,2018H2小米、格力营收将分别达到1214亿和1040亿,小米相当于格力的117%。统观2018年全年,小米营收为格力的102%,雷军将以2个百分点的优势险胜。

根据格力最新披露的业绩预告,2018年前三季度营收在1490.5亿~1508.6亿之间,同比增33%~34.7%,估计下半年营收增速大概率不会超过35%。

假如格力2018年H2营收同比增长35%,全年营将收接近年初提出的“2000亿目标”。小米2018年营收同比增速要超过75%才能获胜。根据坊间最乐观的估计,2018年小米营收增长率有可能超过100%!

谁会赢?看趋势雷军会赢,但格力的“财技”或许会影响胜负。

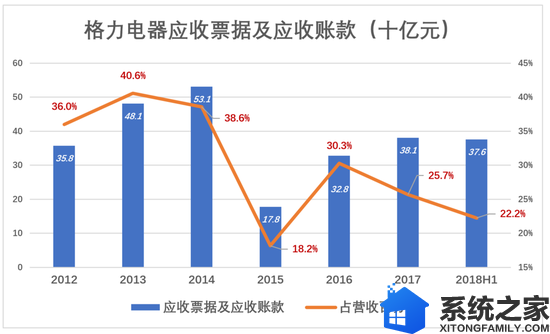

企业做大营收的“标准动作”是压货,商品没到消费者手里而是滞留在渠道商库房。

通常压货总是伴随着“应收账款”和“应收票据”规模膨胀。因渠道商一时拿不出那么多资金,通常也不愿意拿。

2013年,格力应收账款及应收票据合计481亿,占当年营收的40.6%。由此可见2012~2014,这三年格力营收有一定水分。

2015年,应收占营收的比例降至18.2%,之后又有所“抬头”。截至2018年6月末,应收账款及应收票据合计376亿,占过往12个月(2017H2+2018H1)营收的22.2%。#有很大提升空间#

值得注意的是,格力电器第二大股东“河北京海担保投资有限公司”(持有8.91%股权,市值208亿)的股东包括格力电器在全国的主要经销商。董小姐一声令下,经销商们多吃进百八十亿货不成问题,何况只占库房不占资金。而且,来年经销商库房里的产品还可退货、换货,都再正常不过。#业内人士不妨去了解一下格力是否在向渠道超常压货#

总之,从趋势看小米营收将于2018年超越格力,但董小姐不想输就不会输。#到时看应收占营收的比例就知道有没有“作弊”#

营收质量小米胜出

格力、小米本是风马牛不相及的两类公司,若非10亿高额“赌约”,人们不大可能把它们放在一起比较。既然比了就不能只比金额不看质量。

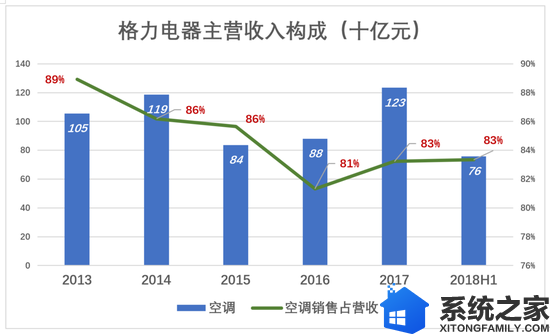

格力电器一直被批评主营业务单一,近年来的多元化尝试难言成功。

2017年空调销售收入虽然降至营收的83%(实际上这个比例仍然很高),但21亿“智能装备”收入九成来自关联交易,另有161亿“非主营其它业务”,占总营收的10.86%。

剔除非主营业务,空调销售收入在2017年主营业务中的比重高达93%。

过度依赖空调这一单品,对格力电器非常不利:

过度依赖空调这一单品,对格力电器非常不利:

一是成长空间有限,只能在“空调”这间房的天花板下生长;

二是空调销售与房地产销售、气候等因素密切相关,有“靠天吃饭”的意味。2015年、2016年格力空调收入向下波动,就是最好的例证。

没有比较就没有伤害,2017年美的营收达2407亿,比格力电器高62.4%,其中空调销售收入占比不到40%。

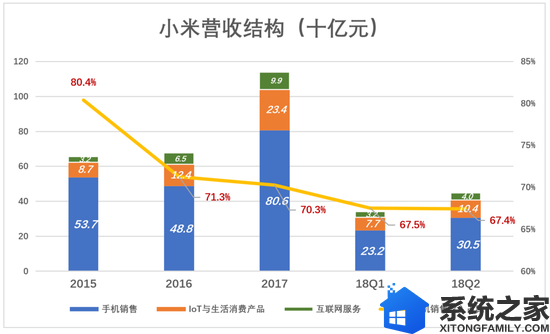

小米营收本就是多元化的,其中手机销售收入占比呈缓慢下降趋势。2018年H1,手机销售收入537亿,占总营收的67.5%;IoT与生活消费品销售收入181亿,占比22.7%;互联网服务收入72亿,占比9%。

从营收结构看,小米显然不是纯互联网企业,但也不是纯粹的手机厂商,更不是格力电器这样的传统家电制造商,其营收“含金量”更高。换言之,小米2000亿营收比格力的3000亿更有价值。

为什么格力市盈率还不到七倍?

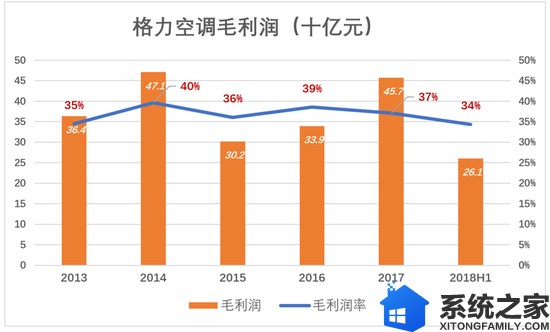

近年来格力电器空调毛利润率始终高于30%。2014年空调业务毛利润达471亿,毛利润率40%;2017年毛利润及毛利润率分别为457亿和37%;2018年H1又取得毛利润261亿。

格力空调业务是货真价实的摇钱树,说明品牌、技术含量、营销都做得很好,不愧是传统企业里的佼佼者。

但身为传统企业,格力电器的想象空间有限。空调业务市占率保持第一,但上升空间不大且所在行业还要“靠天吃饭”(房地产景气度和气候)。不幸的是,格力近年的多元化尝试效果不佳,空调销售占主营业务收入的比例仍在90%以上。

格力还有两个“天大的雷”:

一是董明珠连任问题,解决不好会造成格力管理层动荡;

二是从2017年起格力改变慷慨分红的画风,囤积了上千亿资金,准备做巨额资本投入。手机、新能源车、芯片……或者其它。鉴于董明珠近年来的“战绩”,她率领格力进入任何新领域都难令投资者放心。

2017年格力电器净利润达224亿,过往12个月(2017H2+2018年H1)净利润更是达到352亿。2334亿市值对应的市盈率仅为6.6倍。除“大势不好”,传统企业属性和巨大的不确定性是压制估值的重要因素。

小米的“互联网基因”

小米的互联网基因体现在业务布局及分部毛利润率。

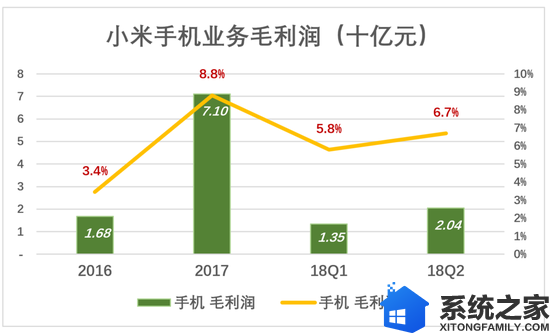

2017年手机销售收入806亿、毛利润71亿、毛利润率8.8%。2018年Q2,毛利润率为6.7%,与雷军宣布的“毛利润率不高于5%”还有一点距离。

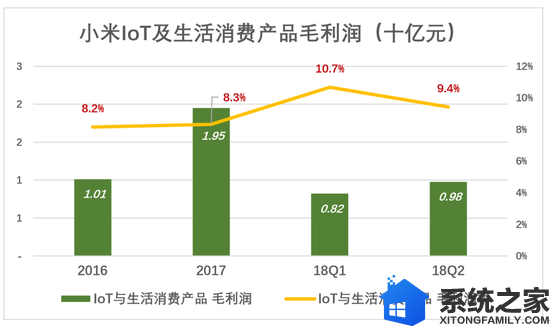

IoT与生活消费产品业务毛利润率还要高一些。2017年销售收入234亿、毛利润19.5亿、毛利润率8.3%。2018年Q2,毛利润9.8亿、毛利润率更升9.4%。

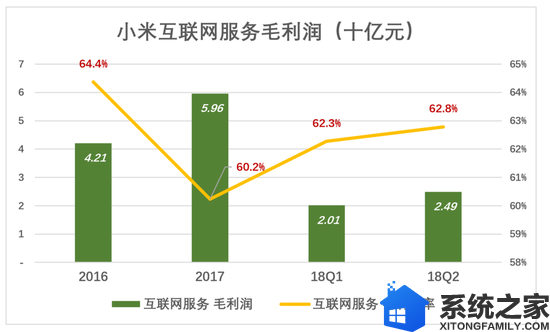

互联网服务毛利润率在60%以上。2017年收入99亿、毛利润近60亿、毛率60.2%。2018年Q2,互联网服务收入和毛利润分别为40亿和25亿,毛利润率为62.8%。

小米手机业务的根本目的是获客,而不是赚钱。互联网企业获客成本越来越高,对低线城市及乡村更是缺乏有效的手段,硬件获客不失为一种创新。别家互联网企业获客要砸钱,小米获客每年还赚几十亿。

客户即流量,获客后小米采取的流量变现模式不外广告、增值服务、游戏和电商四大模式。“先获客,再图流量变现”,这是标准的互联网思维。

尤其值得分析的是IoT及生活消费产品这项业务。尽管小米将其归为硬件销售,但其本质是电商。

天猫是开放平台,京东有自营有开放平台,小米则是“经营深度定制产品的自营电商”。假如把天猫比喻为“市场经济”,京东就是“半市场半计划经济”,小米则是“计划经济”。

天猫开放平台利润丰厚。京东自营业务扣除覆约成本后其实在赔钱,开放平台第三方卖家的贡献令效益好转但尚不足以扭亏。

京东自营赔本赚吆喝,小米定制电商(即IoT及生活消费品业务)却有9%的毛利值得玩味。或许有两方面的原因:

第一,与京东相比,小米对上游卖家的议价能力强。对关键品类,小米本身就是供应商的股东;

第二,小米品类少,SKU不到2000,大规模采购、集约化配送,便于控制覆约成本。

小米以互联网企业自居,如果以BAT为参照,人们肯定会不以为然。但是与格力电器放在一处,小米的互联网基因一览无余。

关于“小米模式”有两方面的问题需要观察:

一是手机海外销量占比越来越高,硬件获客模式在印度这类国家的效果搞不好会打折扣,搞好了有可能成为中国互联网公司收割印度人口红利的捷径。

二是定制电商如何精选品类,如何让消费者保持新鲜感。没有优胜劣汰机制,如何激励供应商、如何保持高性价比。

小米的模式还在进化,投资者需要观察。目前小米估值已跌至“正常水平”,在2018年财报发布前进一步下跌的风险不大。

最新文章

小米海外品牌POCO新机发布,POCO X3 Pro首发高通骁龙860。

2021-03-25华为鸿蒙系统,终将成功!

2021-03-192021最火热的5款手机,你值得入手。

2021-03-15手机越来越卡怎么办?不懂的用户就来看看几个小技巧吧!

2021-03-09联想YOGA 14s 2021笔记本电脑开售,性价比超出你想像。

2021-03-05血手幽灵M70蓝牙耳机,音质无敌

2021-03-01值得选购的四款手机推荐,价格非常的亲民

2021-02-25Phone 12 Pro与Mate 40 Pro对比,你更中意哪一款?

2021-02-212021年笔记本配件的重大变化,速度前来看看

2021-02-17光猫如何连接连接两台路由器,不懂的网友快来看看吧

2021-02-13